Atlantik - Kilcullen AM - seznamte se s realitním trustem

REIT – likvidní forma investic do nemovitostí

V roce 1960 Kongres Spojených států amerických schválil zákon, kterým položil základy zcela novému typu společnosti tzv. realitního trustu (REIT), s cílem zpřístupnit investice do komerčních nemovitostí drobným investorům. V té době asi málokdo věřil, že během několika desítek let se bude jednat o jeden z nejoblíbenějších investičních nástrojů nejen privátních investorů, ale i penzijních fondů, pojišťoven a investičních fondů. Nové odvětví se ovšem nerodilo lehce a za dobu své existence prošlo několika krizemi, z nichž asi ta největší byla v období vysokých úrokových sazeb v první polovině 70. let. Zatímco v 60. letech minulého století se obchodovala jen desítka realitních trustů spravujících nemovitosti v hodnotě pouhých 200 milionu dolarů, dnes se na burzách v USA kotuje téměř 200 REITs s aktivy převyšujícími 400 mld. USD.

Co je vlastně realitní trust?

Realitní trust (Real Estate Investment Trust – REIT) je společnost, která vlastní, pronajímá, spravuje a investuje do nemovitostí, přičemž ze zisku plynoucího z této činnosti neplatí daň z příjmu.

Výhoda v podobě daňového osvobození je ovšem podmíněna splněním několika kritérií. Tím hlavním je povinná distribuce minimálně 90% zisku ve formě dividend. To umožňuje realitním trustům dosahovat vysokého a hlavně stabilního dividendového výnosu (v současnosti 4-7% ročně). Kromě povinné výplaty dividend musí REIT splnit další podmínky, z nichž k nejdůležitějším patří:

- mít alespoň 100 akcionářů

- minimálně 75% aktiv REIT musí tvořit nemovitosti

- minimálně 75% příjmů pochází z pronájmu nemovitostí nebo z půjček poskytnutých na realitní investice

- akcie REIT musí být převoditelné bez omezení

Čím jsou realitní trusty tak unikátní?

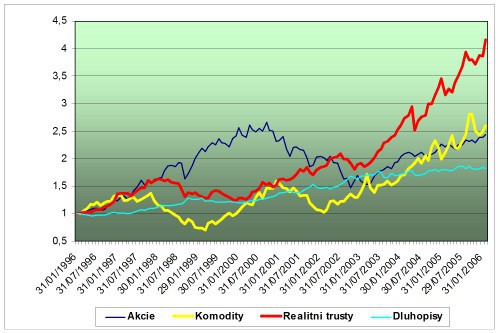

Kromě nadprůměrné a pravidelné výplaty dividend trusty nabízejí především stabilní a vysoký výnos při současném zachování nízké míry rizika. Díky vyšší predikovatelnosti a stabilitě jejich zisků u nich nedochází k významným negativním překvapením, a tudíž k takovým cenovým výkyvům jako je tomu u akcií. To je hlavní důvod, proč realitní trusty vykazují dlouhodobě jednoznačně nejvyšší výnosnost na jednotku rizika (tzv. Risk-adjusted return neboli Sharpe Ratio) ze všech typů aktiv. Pro své skvělé charakteristiky výnosu a rizika si REITs u mnohých investorů vydobyly vedle akcií, dluhopisů a komodit pozici samostatné třídy aktiv.

Srovnání výnosu a rizika REITs s ostatními aktivy

|

Třída aktiv |

REITs | |||

|

S&P 500* |

10y US treasury |

GSCI TR |

NAREIT* | |

|

Riziko*** |

16% |

6% |

21% |

14% |

|

Vynos p.a. |

9,1% |

6,3% |

9,6% |

14,5% |

|

Sharpe Ratio** |

0,29 |

0,27 |

0,24 |

0,73 |

Zdroj Bloomberg, výpočet AKAM z dat za období 1995 - 2006

* indexy NAREIT a S&P500 jsou včetně dividend

** Sharpe ratio se určí jako podíl výnosu aktiva sníženého o bezrizikovou sazbu a směrodatné odchylky výnosů

*** Rizikem je směrodatná odchylka měsíčních výnosů aktiva za období 1995 - 2006

Hlavní výhodou oproti běžným nemovitostem je likvidita

Korelace REIT s akciovým trhem se v poslední době snížila na úroveň 0,5. To je sice více než u přímých investic do nemovitostí, přesto REITs nabízí příznivý diverzifikační efekt v kombinaci s akciemi a dluhopisy. Jejich hlavní výhodou ve srovnání s přímou investicí do nemovitostí je vysoká likvidita a nízké transakční náklady srovnatelné s akciemi. Zatímco nákup či prodej nemovitosti může trvat týdny až měsíce, realitní trust na burze prodáme obvykle ještě týž den se standardním vypořádáním do 3 dnů. Průměrný denní objem obchodů u trustů v USA překračuje za posledních 6 měsíců 8 miliónů dolarů. Poplatky za obchodování s realitními trusty obvykle nepřekročí 0,5% oproti 2-5% při nákupu nemovitostí přes realitní kancelář.

Koupit lze podíl na vězeňském zařízení či golfovém hřišti

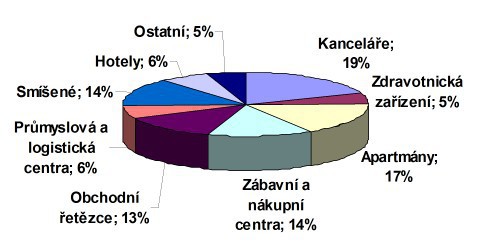

Portfolio složené z realitních trustů lze diverzifikovat podle druhu nemovitostí, které vlastní. Investovat lze do trustů, které se zaměřují nejen na tradiční nemovitosti jako jsou byty, kanceláře či hotely, ale i na méně obvyklé druhy nemovitostí jako např. golfová hřiště nebo vězeňská zařízení.

Specializace na jednotlivé druhy nemovitostí s rozdílným vývojem v jednotlivých fázích hospodářského cyklu umožňují vybrat trusty, kterým se daří dobře například i v období recese jako jsou obchodní řetězce se zaměřením na potraviny a zboží denní spotřeby. Naopak v období hospodářského boomu budou nejvýnosnější investicí pravděpodobně hotely nebo zábavní centra.

Rozložení indexu Bloomberg REIT dle jejich zaměření

Pramen Bloomberg

Rozmach REITs ve světě až v posledních letech

Nizozemsko jako první země po USA zavedlo statut společnosti s obdobnými charakteristikami jako REIT v roce 1969 následované Austrálií v roce 1971. Skutečný rozmach přišel ovšem až v posledních letech. Japonsko uzákonilo své J-REITs v roce 2000, Korea pak v roce 2001 následoval Singapur (2002) a Hongkong (2003). V Evropě po úspěšném vzoru francouzských SIIC z roku 2003 pracuje i britská a německá vláda na své verzi daňově transparentních trustů. Jejich úspěšné zavedení bude znamenat skutečný rozmach evropského trhu nemovitostí a poslouží jako pozitivní příklad i pro ostatní země světa, které své realitní trusty zatím nezřídily.

Porovnání vývoje REITs s ostatními třídami aktiv v 1995-2006 v USA

Marek Janečka

Atlantik-Kilcullen Asset Management, a.s.

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

- Českomoravská Nemovitostní dokončila svou největší akvizici nemovitostního portfolia v hodnotě několika miliard korun

- V roce 1989 činil měsíční nájem průměrného bytu v Praze 358 korun. Dnes vyjde dráž jediný metr čtvereční, neboť průměrný nájem nyní v metropoli vychází na 367 korun právě za metr čtvereční

- Jaký byl vývoj trhu hypoték, realit a pojištění v roce 2024? Objem nových hypoték překoná výsledky za poslední dva roky

- Rok stabilizace a růstu: Co přinese českému realitnímu trhu rok 2025?

- Fiala: Pracujeme na úpravě Green Dealu. Navrhujeme odložit zavedení systému emisních povolenek pro budovy a auta

- Premiér Fiala: Odmítáme návrh Evropské komise na další zpřísnění klimatických cílů pro rok 2040 na úroveň 90 %