Fixace úrokové sazby hypotéky – co vzít při jejím výběru v potaz?

Banky mají tendenci nabízet dlouhé fixace úrokové sazby, klienty si tím váží na delší dobu, hypoteční makléři mají naopak raději fixace kratší, dříve tak mohou inkasovat provize z případného refinancování. Co byste měli brát v potaz při výběru fixace sazby vy?

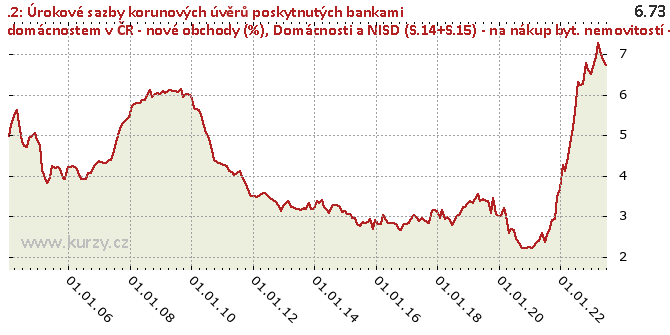

Úrokové sazby nových hypoték

Mimořádné splátky

Mimořádné splátky hypotéky lze zpravidla v omezené výši činit bez poplatku i mimo konec fixace úrokové sazby. Nejčastěji se v tomto směru setkáte s podmínkami:

- maximální výše mimořádné splátky (např. max. 20 % nesplacené části úvěru)

- frekvence mimořádných splátek (např. 1x ročně)

Při výběru hypotéky se tedy vyplatí vzít v potaz to, jak banky k mimořádným splátkám přistupují a podle toho vybrat banku.

Pokud víte o tom, že byste v dohledné budoucnosti chtěli splatit podstatnou část úvěru mimořádně, je žádoucí tomu fixaci úrokové sazby přizpůsobit a vyhnout se tak případným vysokým poplatkům (až 25 % z výše mimořádné splátky).

Změna úvěrové smlouvy

Změna zástavy, účastníků úvěrové smlouvy apod. je možná během fixace úrokové sazby, nejčastěji za poplatek kolem 5 000 Kč. Pokud očekáváte, že úrokové sazby budou v době této změny stejné či nižší než dnes, lze fixaci této změně přizpůsobit, v opačném případě (riziko růstu sazeb) by existovalo vysoké riziko, že tento krok se nevyplatí, tj. růst úrokových sazeb hypotéku v dalším fixačním období prodraží o více, než kolik činí úspora na poplatcích za změnu úvěrové smlouvy.

Změna finanční situace

Samotná úvěrová smlouva obsahuje doložku o tom, že dlužník je povinen bance oznámit změnu v oblasti příjmů, která by mohla negativně ovlivnit splácení úvěru.

Toto žadatelé o hypotéku neberou v potaz a spíše se obávají situace, kdy by jim růst úrokových sazeb zvýšil splátku v budoucnosti, kdy lze očekávat pokles příjmů, např. z důvodu odchodu na rodičovskou dovolenou, odchodu jednoho z žadatelů na penzi apod.

Dnes platí, že banky při refinancování hypoték nezkoumají detailně příjmy žadatelů v případě, že:

- svou původní hypotéku spláceli řádně a včas,

- žadatelé ručí stejnou nemovitostí,

- žadatelé nepožadují navýšení hypotéky, tj. dochází skutečně pouze ke splacení aktuální nesplacené části hypotéky u původní banky.

Je samozřejmě otázkou, jestli stejně benevolentní podmínky budou existovat i v budoucnosti. Pokud ne, hrozí, že banka při refinancování žádost o hypotéku zamítne, proto je vhodné očekávanou budoucí změnu finanční situace zahrnout do faktorů ovlivňujících dobu fixace.

Vývoj cen nemovitostí

I zde platí, že banky v úvěrových smlouvách uvádí, že podmínky hypotéky se mohou změnit v případně výrazného poklesu ceny nemovitosti. Takže bez ohledu na fixaci úrokové sazby, podmínky hypotéky se mohou změnit prakticky kdykoliv, resp. při poklesu ceny nemovitosti.

Kdy tento pokles ale vyjde najevo je právě refinancování, kdy si nová banka nechá zhotovit nový odhad ceny nemovitosti, kdy zástavní hodnota může být výrazně nižší než v době žádání o novou hypotéku.

S ohledem na fakt, že na začátku splatnosti hypotéky splácí klient z drtivé většiny pouze úroky a dlužná částka zůstává prakticky stejná, může být problémem i pokles cen nemovitosti o cca 5 % - 10 %.

Bohužel, odhadnout s maximální přesností budoucí vývoj úrokových sazeb a cen nemovitostí, je prakticky nemožné, zvlášť v horizontu několika let až desetiletí.

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

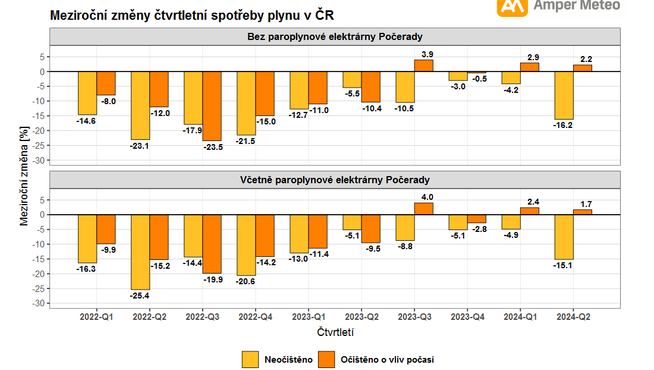

- Češi narazili na strop dobrovolných úspor energií

- Více elektřiny z obnovitelných zdrojů energie. Do meziresortního připomínkového řízení míří návrh zákona

- Stav zásob plynu v Česku pozvolna stoupá a blíží se k 79% naplněnosti zásobníků, oproti loňskému roku je nyní stav zhruba o 5 procentních bodů nižší

- Analýza: hypoteční trh v květnu 2024

- Od července se mění lhůty pro pravidelné ověřování měřidel tepla a vody. Nově budou činit pět let

- Harmonogram nového stavebního zákona a jeho vyhlášek