Hypotéka za 7 %? Nejspíše ještě letos. Hypotéky v Česku rekordně rychle zdražují

Mezi prosincem 2021 a lednem 2022 zdražily hypotéky v ČR v průměru nejvýrazněji za posledních takřka dvacet let. Jedná se totiž o nejrapidnější meziměsíční růst průměrné úrokové sazby hypoték od roku 2003, od kdy daná časová řada Fincentrum Hypoindex existuje. Nutno však říci, že i lednová průměrná sazba hypoték v ČR, 3,43 procenta, navýšená oproti prosinci o celých 44 bazických bodů, je už dnes dávno minulostí. Lednový údaj totiž zahrnuje hypotéky rozjednané třeba v prosinci, tedy třeba i více než před dvěma měsíci. Od té doby ale došlo k dalšímu citelnému zvýšení základní úrokové sazby ČNB, takže kdo si bere hypotéku dnes, musí počítat se sazbami v průměru kolem 4,5 až pěti procent. Důvodem je, jak jinak, inflace. Na tu musí reagovat Česká národní banka. A spolu s růstem základní úrokové sazby ČNB stoupají další, tržní úrokové sazby, čímž tedy bankám zdražují zdroje, jimiž své hypotéky kryjí. Navíc růst úroků třeba takových dluhopisů vlády ČR zatraktivňuje jiné využití peněz, jež mají banky k dispozici, než je to spočívající v poskytnutí hypotéky. Hypotéky jsou tak ochotny poskytovat pouze za výrazně navýšený úrok.

Rapidní zdražování hypoték tedy pramení z rapidní zdražování v celé ekonomice. Nakonec „desítka“ tento týden těsně nepadla, ale i tak má Česko inflaci, jakou nikdo, komu je méně než přes čtyřicet, ze svého dospělého života nepamatuje. Statistici se za leden dopočítali hodnoty 9,9 procenta. Stačilo by jen trochu jinak namíchat spotřební koš inflačního výpočtu a měli bychom inflaci hned dvoucifernou. Takhle si počkáme do příštího měsíce, až statistici zveřejní inflaci únorovou. Ta podle všeho překoná tu lednovou, takže bude dvouciferná.

Klíčovým důvodem lednového inflačního vzestupu na nejvyšší úroveň od léta roku 1998 jsou změny ceníků, k nimž se podnikatelé, firmy a další instituce uchýlili s počátkem nového roku. Zároveň ke konci loňska skončilo osvobození energií od DPH, které v listopadu a prosinci snižovalo meziroční míru inflace o jeden procentní bod. Česko tak částečně prožívá to, co Polsko čeká v srpnu, až tam skončí současné snížení, ba anulování sazby DPH z pohonných hmot či potravin. Za v přepočtu nějakých 120 miliard korun totiž vláda ve Varšavě Polákům plný inflační náraz jen v čase odsouvá. Neuniknou mu však. Jako my ne.

K nebývalému zrychlení české inflace přispěl v lednu také výrazný meziroční nárůst cen pohonných hmot, daný nárůstem světových cen ropy, nebo zdražování bydlení. V něm se odráží loňský vzestup cen stavebních materiálů a překvapivě silný růst cen nemovitostí, k němuž během pandemie došlo v rozporu s drtivou většinou očekávání.

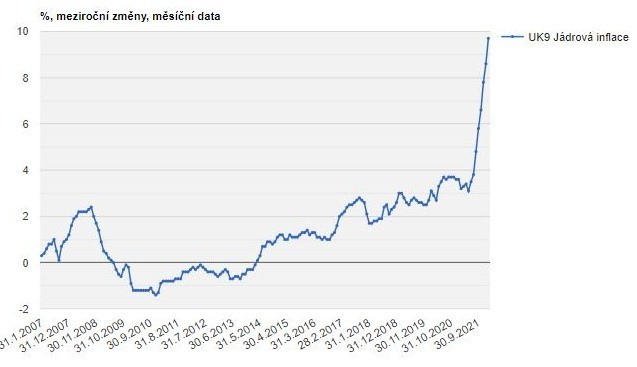

Ceny bydlení společně s citelným růstem výdělků, který je výsledkem dlouhodobě utažené situace na trhu práce, kdy prostě „nejsou lidi“, představují klíčové zdroje rapidní jádrové inflace. Tedy té očištěné o kolísavé položky typu cen energií nebo potravin.

Právě rapidní jádrová inflace je stěžejním důvodem, proč Česká národní banka v posledních měsících zpřísňuje svoji měnovou politiku prakticky nejagresivněji v ekonomicky vyspělém světě. Jádrová inflace totiž má svým způsobem vyšší „vypovídací hodnotu“ než inflace obecná, neboť právě je očištěna o kolísavé položky. Její růst je tedy také svým způsobem závažnější. V posledních měsících jádrová inflace zrychluje tak dramaticky, že příslušný graf má takřka podobu svíce. Uvažme, že dlouhá léta, od roku 2007 až do příchodu pandemie v první polovině roku 2020, oscilovala hodnota jádrové inflace víceméně kolem úrovně jednoho procenta. Nyní vyletěla na desetinásobek – za leden vykázala jádrová inflace úroveň 9,7 procenta (viz graf níže).

Jádrová inflace na desetinásobku běžné úrovně je pro Českou národní banku „alarmem“. I právě kvůli takto rapidní jádrové inflaci ČNB pozměňuje svoji rétoriku. Guvernér ČNB Jiří Rusnok se včera nechal slyšet, že v rámci současného razantního zvedání základní úrokové sazby nepředstavuje úroveň pěti procent nutně strop. Ještě v lednu přitom říkal, že si překročení pětiprocentní úrovně dokáže představit jen stěží.

Cyklus zpřísňování měnové politiky ČNB však podle všeho i tak pomalu, ale jistě vrcholí. Mezinárodní měnoví obchodníci v tuto chvíli přikládají největší pravděpodobnost tomu, že ČNB letos základní úrok zvýší už jen o 0,25 procentního bodu, na 4,75 procenta. Míní také, že během půldruhého roku už základní úrok bude níže než dnes. Základní úrok by totiž měl kulminovat letos na jaře, byť otázkou zůstává, jak dlouho se základní sazba ČNB na svém mnohaletém maximu udrží. Tedy jak dlouhá bude pomyslná „stolová hora“. Sestup z ní nebude nijak rychlý. Za celý letošní rok by totiž inflace měla vykázat úroveň 8,7 procenta.

Mnoha Čechům se však už nyní rozplynul sen o vlastnickém bydlení. V lednu banky a stavební spořitelny poskytly hypotéky za 32,6 miliardy korun, oproti prosinci o čtvrtinu méně. Jde o výraznější lednový pokles, než jaký je běžný. Propadá se rovněž počet poskytnutých hypoték. Těch banky a stavební spořitelny v lednu „udaly“ 10 tisíc, nejméně za takřka rok a půl.

Zájem o hypotéky mezi Čechy chladne, neboť na ně jednoduše nemají. Měsíční splátka na běžné hypotéce je dnes třeba i o pět tisíc korun vyšší, než pokud by si hypotéku na tu samou, rovněž běžnou nemovitost brali před rokem touto dobou.

Někteří Češi si tak řekli, že počkají, ať se vlna zdražování hypoték přežene a až jejich cena zase sestoupí. Jenže před pár dny zveřejněný zápis z posledního jednání bankovní rady ČNB, toho za začátku února, napovídá, že úplné přehnání vlny drahých hypoték může nastat později, než se dosud převážně myslelo. Že tedy i po zmíněné „stolové hoře“ plus minus pětiprocentní základní úrokové sazby ČNB půjdeme déle, než se dosud myslelo. Část bankovní rady ČNB totiž soudí, že déle přetrvají silné inflační tlaky.

Čím později ČNB zahájí cyklus snižování základní sazby, tedy „sestup ze stolové hory“, a čím výše tato sazba během něj vystoupá, tím výše se dostane také průměrná sazba hypoték. Zatímco ještě letos v lednu se obecně mínilo, že hypotéky během letoška zdraží nejspíše do pásma od 5,5 do šesti procent, nyní už se objevují odhady, že by to mohlo být až k sedmi procentům. Hypotéky by tak byly dražší dokonce i než v roce 2008, než se v Česku projevily dopady světové finanční krize.

Hypotéky tak už letos mohou být nejdražší od přelomu milénia a navíc klesá šance na rychlé zahájení jejich zlevňování po dosažení cenového maxima. Zájem o hypotéky mezi Čechy tak bude letos dále uvadat. K jeho vadnutí přispěje i to, že ČNB od dubna bankám zákonně zpřísní podmínky poskytování hypoték, což dále sníží jejich dostupnost.

Tato země teď rozhodně není pro zájemce o vlastní bydlení.

Hlavní problém české inflace: její jádrová složka míří vzhůru jako svíce. Jádrová složka je očištěná o kolísavé položky typu cen energií či potravin. Zatímco ve většině zemí EU je inflace poháněna zdražováním energií, u nás je vysoká - na desetinásobku běžné úrovně - i bez nich. (zdroj: ČNB)

Lukáš Kovanda, Ph.D.

Národní ekonomická rada vlády (NERV)

Hlavní ekonom, Trinity Bank

TRINITY BANK

Trinity Bank působí na finančním trhu již 25 let a vznikla transformací Moravského Peněžního Ústavu – spořitelního družstva. Má téměř 25 000 klientů a její bilanční suma přesahuje 18 miliard Kč.

Trinity Bank se specializuje na privátní a korporátní bankovnictví, u fyzických osob se zaměřuje především na vkladové a spořicí produkty, které nabízejí nadstandardní zhodnocení úspor.

Více informaci na: www.trinitybank.cz

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

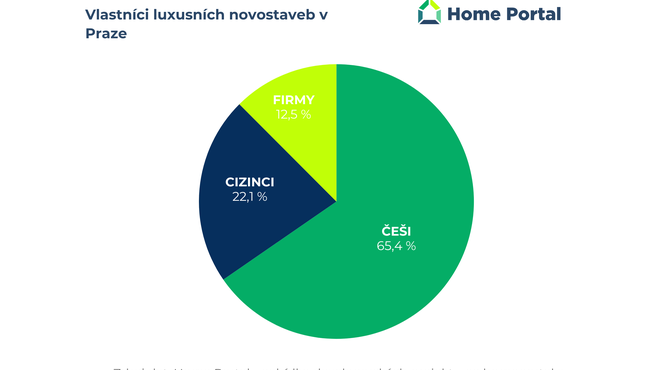

- Luxusní nemovitosti nejsou jen pro zahraniční investory – Češi tvoří většinu vlastníků

- PSN dokončila projekt Ahoj Vanguard v pražských Modřanech, který je téměř vyprodaný

- Nejistota kolem digitalizace stavebního řízení trvá. Projekty se prodlužují, prodražují a stavebníci i úřady tápou

- Co přinese nový obchodní týden? Americké volby se blíží…

- Lokalita a infrastruktura: Jaké jsou významné faktory při výběru bydlení

- Nemovitost jako jistá investice. Češi své peníze ukládají do bytů, sázejí na novostavby a zahraniční destinace

_w654h370.jpg)