Burzovní kalendář 24/52 - Co musíme vědět do nového týdne! (13.6.2022)

Centrální banky mají před sebou velký týden. Už během středeční obchodní seance by měl americký Federální rezervní systém už podruhé za sebou zvýšit úrokové sazby o další 50 bazických bodů na 1,5 %. Investoři mohou bedlivě sledovat projev předsedy Jerome Powella na následné tiskové konferenci, kde lze očekávat komentář k pátečním inflačním údajům. Bank of England během rostoucí světové krize rostoucích životních nákladů také zvýší sazby a to už po páté v řadě. V průběhu týdne zasednou k jednacímu stolu v rámci jednání o monetární politice také Bank of Japan a Swiss National Bank. Údaje o maloobchodních tržbách ve Spojených státech poskytnou pohled na to, zda inflace narušuje kupní sílu domácností. Akciové trhy podle všeho čeká další velmi turbulentní týden. Zde je to, co potřebujete vědět, abyste mohli úspěšně začít nový týden.

Zasedání Federálního rezervního systému

Od Federálního rezervního systému Spojených států lze na středečním zasedání očekávat zvýšení úrokové sazby o 50 bazických bodů. Další půlprocentní růst je oceněn na měsíc červenec s velkou šancí na podobný pohyb na zasedání v září, ale to není ještě podle analytických domů tak jisté.

Páteční dlouho očekávaná zpráva květnových data o inflaci oživila obavy, že by předseda Jerome Powell mohl signalizovat rychlejší tempo budoucího zvyšování sazeb. Investoři se obávají, že agresivní zvýšení sazeb ze strany banky by mohlo uvrhnout ekonomiku do recese. Analytici a investoři budou bedlivě sledovat Powellovu tiskovou konferenci a aktualizované ekonomické prognózy po středečním měnově politickém zasedání – včetně výhledu dot plot o nastavení úrokových sazeb v USA.

Bank of England – páté zvýšení úrokových sazeb

Analytické domy očekávají, že Bank of England na svém výstupu z měnově politického zasedání oznámí páté zvýšení úrokových sazeb v řadě. Banka zvedne úroky o dalších 25 bazických bodů do úrovně 1,25 %. BoE byla první velkou centrální bankou, která v prosinci začala tlumit svůj pandemický monetární stimul, ale ani to nezabránilo tomu, aby inflace ve Spojeném království dosáhla v dubnu čtyřletého maxima na 9 %, To je téměř pětinásobek cíle BoE ve výši 2 % inflačního cíle.

Centrální banka očekává, že inflace koncem tohoto roku překročí 10 % a guvernér Andrew Bailey se nechal v dubnu slyšet, že banka kráčí po velmi těsné hranici mezi řešením prudkého nárůstu inflace a vyvoláním recese. Nový týden přinese i zajímavá data z makroekonomického kalendáře počínaje pondělními daty o růstu HDP za měsíc duben, u kterých se očekává stagnace. Úterní údaje o zaměstnanosti mohou poukázat na pokračující napětí na trhu práce, zde se očekává pokles nezaměstnanosti a zrychlení růstu mezd.

Zasedání Bank of Japan a SNB

Japonská centrální banka zasedá během páteční obchodní seance, přičemž lze očekávat setrvání ultra uvolněné měnové politiky. Ze strany švýcarské centrální banky SNB se na čtvrtečním zasedání neočekává žádná změna přenastavení úroků – ty by měly zůstat na hladině -0,75 % - v nejnižším pásmu na světě. Vzhledem k tomu, že švýcarská inflace dosáhla v květnu nejvyšší hodnoty za 14 let a vyhlídky Evropské centrální banky na zvýšení sazeb v měsíci červenci mohou konečně přinutit SNB k jednání o výhledovém přenastavení měnové politiky.

Prezidentka ECB Christine Lagardeová pronese během středy ostře sledovaný projev v London School of Economics poté, co minulý týden řekla, že evropská banka hodlá v příštím měsíci zvýšit úrokové sazby poprvé od roku 2011. Další potenciální rate hike lze očekávat na zasedání v měsíci září.

Makroekonomický kalendář

Spojené státy mají ve středu zveřejnit údaje o maloobchodních tržbách za měsíc květen, ty by měly zpomalit z důvodu slabšího prodeje automobilů. Očekává se, že čísla o průmyslové produkci, která mají být zveřejněna v pátek, také zpomalí, přesto ale zůstanou na solidních úrovních. Kalendář dále obsahuje zprávu o inflaci cen výrobců zveřejňovanou v úterý spolu s údaji o počtu žádostí o podporu v nezaměstnanosti. Dočkáme se i počtu nově zahájených bydlení. Páteční data ukázala, že spotřebitelská inflace v USA v měsíci květnu meziročně vyskočila o 8,6 %, což je největší nárůst od roku 1981, kdy ropa zaznamenala rekordní maxima a ceny potravin pod šokem prudce vzrostly. Rostoucí cenové tlaky nutí spotřebitele změnit své výdajové návyky, což podporuje obavy z recese.

Volatilita akciového trhu

Americké akcie zaznamenaly největší týdenní procentní pokles od měsíce ledna a v pátek skončily výrazně níže poté, co květnová zpráva o inflaci naznačila nutnost pokračování restriktivní politiky FEDu. Akcie po většinu letošního roku klesají kvůli obavám z inflace, rostoucích úrokových sazeb a pravděpodobnosti příchodu recese. Poklesy trhů se během posledních několika týdnů částečně zpomalily v naději, že potenciální vrchol inflace umožní FEDu, aby se později v tomto roce stal méně agresivním. Vzhledem k tomu, že cenové tlaky v USA nevykazují žádné známky polevování, lze jen těžko pochybovat o tom, že americká centrální banka v dohledné době sundá nohu z pomyslné monetární brzdy. Výnosy instrumentů ministerstva financí dále rostou a akciový trh zůstává nadále pod tlakem.

Ing. Libor Stoklásek, MBA

Imperial Finance

![]()

Imperial Finance

Dynamicky smýšlející privátní investiční kancelář Imperial Finance nastoluje v českých podmínkách novodobé standardy moderní správy klientského kapitálu. Klientům nabízí komplexní správu portfolia s možností výplaty měsíčních výnosů. Kromě tradičních investičních nástrojů (akcie, měny, dluhopisy, nemovitosti) se zaměřuje na alternativní svět investic (kryptoměny, AOS, dotační a developerské projekty).

Investiční kancelář Imperial Finance sídlící v centru Brna zaštiťuje služby Imperial Invest Funds a Imperial Trade Capital, skrze které nabízí svým klientům, kromě nadstandardních služeb a výnosů, úplnou transparentnost, diverzifikované portfolio, přístup k moderním technologiím, příjemné zázemí investičních odborníků s mnohaletými zkušenostmi v oboru a dlouhodobou nadstandardní investiční nezávislost.

Více informací na: www.imperial-finance.cz

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

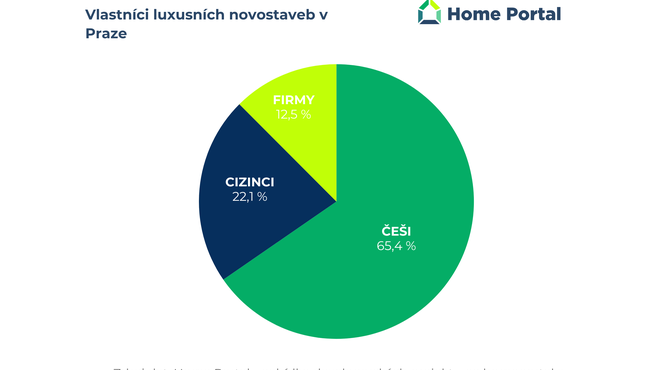

- Luxusní nemovitosti nejsou jen pro zahraniční investory – Češi tvoří většinu vlastníků

- PSN dokončila projekt Ahoj Vanguard v pražských Modřanech, který je téměř vyprodaný

- Nejistota kolem digitalizace stavebního řízení trvá. Projekty se prodlužují, prodražují a stavebníci i úřady tápou

- Co přinese nový obchodní týden? Americké volby se blíží…

- Lokalita a infrastruktura: Jaké jsou významné faktory při výběru bydlení

- Nemovitost jako jistá investice. Češi své peníze ukládají do bytů, sázejí na novostavby a zahraniční destinace

_w654h370.jpg)