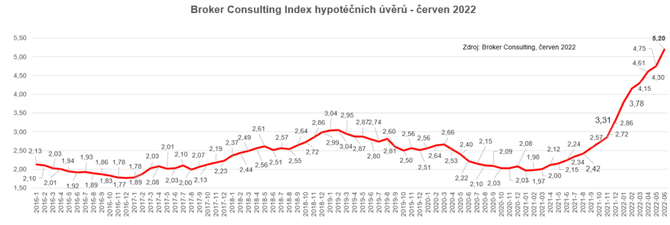

Průměrná úroková sazba hypoték překročila hranici 5 %, během jednoho roku se tak více než zdvojnásobila

Červnové výsledky Broker Consulting Indexu hypotečních úvěrů potvrzují, že růst úrokových sazeb ještě nepolevil. Jeho hodnota se již přehoupla přes 5 % hranici, v praxi se tak průměrné sazby u hypoték zvedly minimálně o 0,45 procentního bodu. Oproti květnu se tento typ úvěru na bydlení v průměru poskytoval za 5,20 %. Před rokem se přitom sazby pohybovaly na hodnotě více než dvojnásobně nižší. Na markantní růst sazeb a jejich nápadné přibližování k hodnotám průměrných úroků u spotřebitelských úvěrů nadále upozorňují odborníci.

Tuzemský garant úrokových sazeb na svém červnovém zasedání opět zvýšil dvoutýdenní repo sazbu, a to o 1,25 procentního bodu. Česká Národní banka tím při příležitosti posledního zasedání minulé rady zvýšila úrokové sazby na 7 %. Prostřednictvím zpřísnění měnové politiky zareagovala opět ČNB na výrazný nárůst inflačních tlaků, které v české ekonomice nadále přetrvávají. V důsledku nejistot spojených s jarní prognózou bylo doposud snahou ČNB navrátit pomocí přijatých opatření cenovou stabilitu a omezit budoucí míru inflace. „Nově ale bude další kroky ČNB řídit guvernér Aleš Michl. Ten se prozatím nepřiklání k dalšímu razantnímu zvyšování sazeb. To je podle něj reálné, až v případě vzniku hrozby silné poptávkové inflace,“ konstatuje Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting.

Citelné zvýšení hladiny úroků nemohly nechat bez povšimnutí ani ostatní banky v tuzemsku a následně zohlednily navýšení ve svých úrokových sazbách, ty se aktuálně pohybují na šestiprocentní hranici. Vysoké ceny nemovitostí a prudké zvyšování úroků způsobuje, že zájem o hypoteční úvěry klesá. Experti počítají, že místo koupě vysněného domu budou potencionální žadatelé preferovat spíše rekonstrukce, kde se bude poskytovaná hypotéka pohybovat v nižším úvěrovém rámci a zároveň bude mít klient nižší formu splátky.

Při meziměsíčním srovnání se výše úrokových sazeb u hypoték zvýšila o téměř půl procenta, v červnu se tak dala pořídit hypotéka průměrně s úrokem 5,20 %, vyplývá to z grafu Brokeru Consulting Indexu hypotečních úvěrů. Ještě úvodem tohoto roku bylo přitom možné získat tento typ úvěru na bydlení s úrokem pod hranicí čtyř procent. Od loňského léta můžeme navíc pozorovat strmý růst sazeb, který nejspíše stále nedosáhl vrcholu. Růst úroků hypoték bude kulminovat pravděpodobně až v posledním čtvrtletí tohoto roku.

Aktuálně odborníci doporučují všem žadatelům o hypoteční úvěr, aby při plánování pravidelných výdajů pečlivě počítali a volili spíše kratší doby fixace. Banka sice standardně zkoumá, zda má klient dostatečné příjmy na pokrytí výše měsíční splátky úvěru, při vyšších úrokových sazbách je situaci jiná než v nedávné minulosti. Příjmy žadatelů se oproti výdajům totiž tolik nezměnily. „Dvojnásobně to platí u nemovitosti k pronájmu, kde je důležité do propočtu správně započítat i celkové náklady a výnosy z nájemného,“ dodává Pudilová. S určitou pravděpodobností lze předpokládat, že bude nadále ubývat i žadatelů, kteří si ještě, i za zhoršených ekonomických podmínek, mohou úvěr na bydlení dovolit.

Broker Consulting Index hypotečních úvěrů je analytický nástroj znázorňující průměrnou úrokovou sazbu u hypotečních úvěrů, které zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba vstupuje do indexu větší vahou. Výhodou metody výpočtu indexu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací

a index není závislý na dodávkách třetích stran.

V principu se Broker Consulting Index hypotečních úvěrů počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu, anebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahujícím 13 miliard korun.

Poznámka pro média: Broker Consulting Indexy je možné volně publikovat pouze s označením „Broker Consulting Index“ (např. Broker Consulting index hypotečních úvěrů). Více informací najdete též na webu https://www.bcas.cz/onas/pro-media/.

Kontakt pro média:

Michaela Sahulová, specialistka PR a externí komunikace

Tel.: +420 731 538 373, e-mail: michaela.sahulova@bcas.cz

The post Průměrná úroková sazba hypoték překročila hranici 5 %, během jednoho roku se tak více než zdvojnásobila appeared first on Broker Consulting, a. s..

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Reality

- Českomoravská Nemovitostní dokončila svou největší akvizici nemovitostního portfolia v hodnotě několika miliard korun

- V roce 1989 činil měsíční nájem průměrného bytu v Praze 358 korun. Dnes vyjde dráž jediný metr čtvereční, neboť průměrný nájem nyní v metropoli vychází na 367 korun právě za metr čtvereční

- Jaký byl vývoj trhu hypoték, realit a pojištění v roce 2024? Objem nových hypoték překoná výsledky za poslední dva roky

- Rok stabilizace a růstu: Co přinese českému realitnímu trhu rok 2025?

- Fiala: Pracujeme na úpravě Green Dealu. Navrhujeme odložit zavedení systému emisních povolenek pro budovy a auta

- Premiér Fiala: Odmítáme návrh Evropské komise na další zpřísnění klimatických cílů pro rok 2040 na úroveň 90 %