Analýza: hypoteční trh v září 2023

Objemy hypoték za srpen 2023 (data: ČNB)

Objemy hypotečních úvěrů

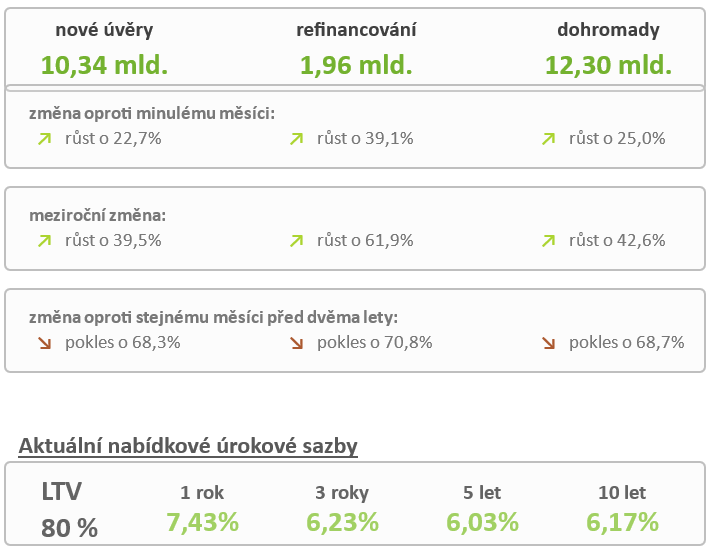

Podle údajů Čeké národní banky bylo v srpnu poskytnuto 10,34 mld. Kč nových hypotečních úvěrů. Když k tomu připočteme

1,96 mld. Kč refinancování, dostáváme se na 12,3 mld. Kč, což v kontextu posledních měsíců není zas až tak špatný výsledek.

Pokud řeknu, že takový výsledek je asi na dvou třetinách toho, co bychom označili za slušný standard, nebudu se příliš mýlit.

A protože už jsme jsme v poslední čtvrtině roku, logicky si klademe otázku, na jakých celoročních hodnotách budeme tento rok uzavírat. V dobách největšího propadu na začátku roku jsme se zcela vážně sami sebe ptali, zda se trh vpůbec dostane na 100 mld. V tomto ohledu je zřejmé, že dostane. Tipnul bych na něco kolem 130 mld. Kč, což sice není opravdu nic moc, ale buďme rádi i za to.

V listech úrokových sazeb jednotlivých bank došlo v uplynulém měsíci k několia změnám, které byly více, než jen kosmetické. Zvláště UniCredit Bank a Moneta Money Bank sáhly do úrokových sazeb dost razantně.

Výnosová křivka úrokových swapů se postupně srovnává. Viz graf dále v tomto dokumentu. Cena zdrojů na 5 a více let je prakticky stejná, což se promítá do cenotvorby bank.

Nevýkonné úvěry

Pojem "nevýkonné úvěry" označuje laicky řečeno úvěry, u kterých dochází k potížím při splácení. Pokud zjednodušíme tak, že se jedná o úvěry, které jsou v prodlení více, než 90 dnů, bude to pro náš účel dostatečně přesné.

Tato kategorie se dlouhodobě pohybuje na excelentních úrovních. Podíl nevýkonných hypotečních úvěrů na celém portfoliu hypoték činí dlouhé měsíce asi 0,6 %, což je opravdu výborná hodnota.

Přesto se zdá, že okamžik změny nastal. Již pět měsíců se objem nevýkonných hypotečních úvěrů zvyšuje. Nijak zásadně. Změny jsou opravdu drobné. Drobné z pohledu trhu a drobné z pohledu statistiky. Ale na druhou stranu, pokud meziměsíčně objem nevýkonných hypoték vzrostl o cca 280 mil.Kč, znamená to nějakých 100 až 150 domácností, které se s hypotékou dostaly do reálných potíží.

Novela zákona o spotřebitelském úvěru

Rozpočtový výbor Poslanecké sněmovny doporučil Poslanecké sněmovně, aby s návrhem novely zákona vyjádřila souhlas ve znění některých pozměňovacích návrhů. Naprosto stěžejní změnou je, že případná novela zákona by se vztahovala pouze na nově uzavřené smlouvy a na stávající smlouvy by se začala vztahovat až od nové fixace.

Osobně to vnímám jako polibek smrti, protože ten nejožehavější problém zůstane tak, jak je. Mám na mysli aktuálně se stále zvětšující portfolio hypoték se sazbami někde kolem 5 až 6,5 % p. a., které bude možno po poklesu sazeb po libosti refinancovat jinam prakticky bezplatně. V okamžiku, kdy sazby klesnou na úroveň kolem 4 %, budou se dít věci.

Kompletní informace k tomuto tématu jsou k dispozici zde: https://www.gpf.cz/ucelne-vynalozene-naklady

Dne 27. 9. 2023 proběhlo měnověpolitické zasedání bankovní rady České národní banky. Bankovní rada zcela v souladu s očekáváním trhu nechala úrokové sazby beze změn. Konec konců, jednotliví členové bankpovní rady se v tomto duchu průběžně vyjadřovali a vyjadřují. Dokud ČNB nebude zřetelně vidět, že inflace bezpečně přistála na ranveji 2 %, do té doby nebude chtít se sazbami hýbat.

Příští měnověpolitické zasedání bankovní rady České národní banky je plánováno na 2. listopadu 2023

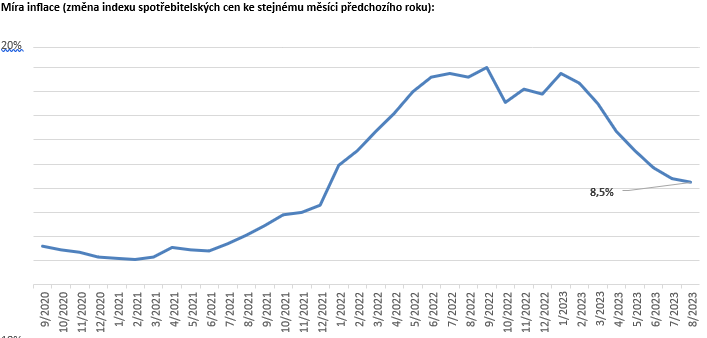

VÝVOJ INFLACE

Český statistický úřad měří každý měsíc tzv. cenovou hladinu. Zjednodušeně si to lze představit tak, že ČSÚ má dlouhý nákupní seznam, na kterém je asi 450 položek různých druhů zboží a služeb. Zahrnuje např. cenu cukru, rýže, spodního prádla, silikonového tmelu, záclonové tyče, hlídání dětí, ošetření zubního kazu, panenky z PVC, smaženého sýru s přílohou, sepsání poslední vůle, pohřební služby a kremaci.

Tyto ceny se přepočítají na tzv. bazický index spotřebitelských cen. Za základní hodnotu 100 k níž se index poměřuje, je považován průměr roku 2015. Pokud např. v březnu 2023 je index spotřebitelských cen 147 (zaokrouhleno), znamená to, že cenová hladina je o 47 % vyšší, než byl průměr roku 2015.

Pokud se mluví o inflaci, nejčastěji se myslí meziroční inflace - procentuální změna mezi indexem spotřebitelských cen "dnes" a "před rokem". Sleduje se však i meziměsíční inflace - procentuální změna mezi indexem spotřebitelských cen "dnes" a "minulý měsíc".

Zdroj: Gepard Finance

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

- Proč si pořídit parní generátor? Zvládnete s ním zdolat hory oblečení až dvakrát rychleji

- Data za poslední měsíce loňského roku potvrdila výrazné zdražení starších bytů

- Zprávy ze Zlínského kraje: Část nájemníků v městských bytech si od roku 2025 ve Zlínském kraji připlatí (audio)

- 10 realitních nej (nejen) roku 2024

- Vláda schválila návrh novely energetického zákona (9.1.2025)

- Pohonné hmoty zdražují, i kvůli obavě z americko-kanadské obchodní války. Letos ale budou spíše zlevňovat