ČNB potvrdila nastavení pravidel pro poskytování hypoték i výši proticyklické kapitálové rezervy

Finanční sektor v České republice je zdravý a odolný vůči případným nepříznivým šokům. Vyplývá to ze závěrů dnešního jednání bankovní rady České národní banky (ČNB) o finanční stabilitě. Bankovní rada na něm zhodnotila také rizika související s poskytováním hypotečních úvěrů a vývojem finančního cyklu.

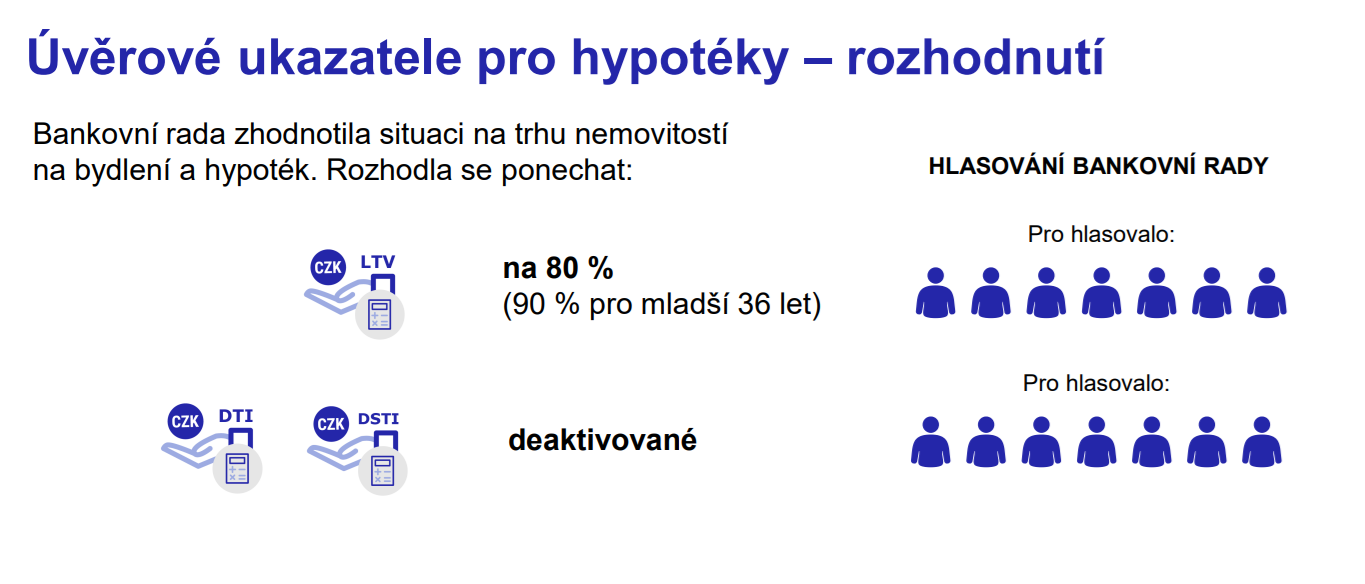

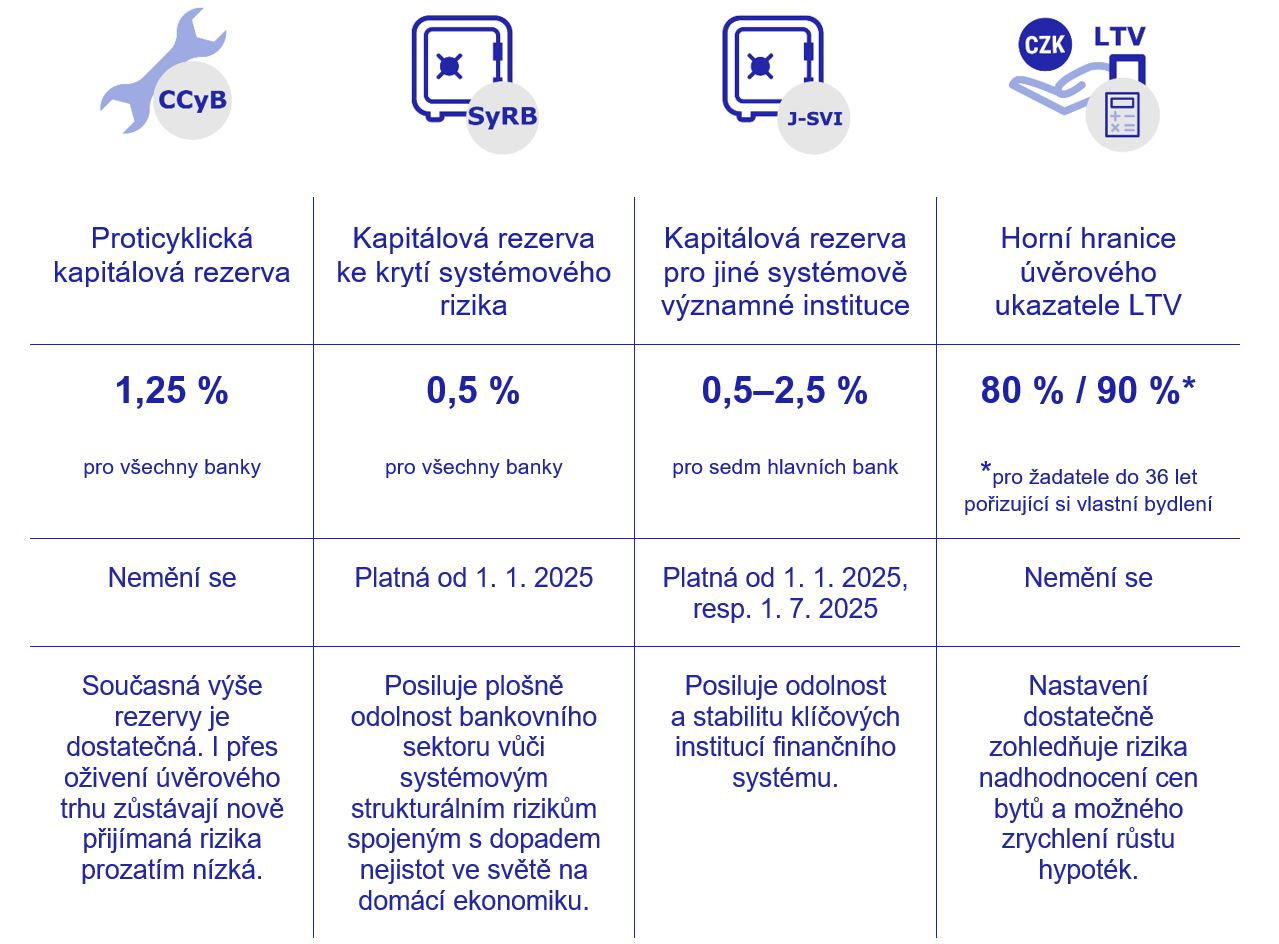

Česká ekonomika je nyní na počátku růstové fáze finančního cyklu. „Hypoteční trh postupně oživuje a zároveň pozorujeme obnovení růstu cen obytných nemovitostí, riziko nadměrného růstu hypotečních úvěrů však prozatím zůstává nízké. V těchto podmínkách považujeme za účelné ponechat nastavení ukazatele LTV na stávajících hodnotách,“ řekla po dnešním jednání bankovní rady k otázkám finanční stability členka bankovní rady ČNB Karina Kubelková. Horní hranice úvěrového ukazatele LTV bude i nadále činit 80 % a pro žadatele mladší 36 let 90 %. Úvěrové ukazatele DTI a DSTI zůstanou deaktivované.

Více:

Výsledky jednání bankovní rady ČNB o otázkách finanční stability

Přímý přenos z tiskové konference k finanční stabilitě (27. listopadu 2024) (video)

Bankovní rada dnes zároveň posoudila situaci v bankovním sektoru a rozhodla o ponechání sazby proticyklické kapitálové rezervy na úrovni 1,25 %. Úkolem této rezervy je zvýšit odolnost bankovního sektoru vůči rizikům spojeným s průběhem finančního cyklu. Centrální bankéři ve svém rozhodnutí zohlednili rozsah cyklických rizik v bilanci sektoru s tím, že ČNB na výhledu podzimní prognózy očekává jejich postupné zvyšování, které však současná výše rezervy dostatečně pokrývá. Podle členky bankovní rady ČNB Kariny Kubelkové je v případě pokračování posunu ekonomiky v růstové fázi finančního cyklu ČNB připravena sazbu rezervy zvýšit.

Bankovní sektor je dobře kapitálově vybavený a jako celek obstál i v zátěžovém testu se zaměřením na rizika související s klimatickými změnami, včetně možných důsledků ústupu od fosilních paliv a případné dražší energie. „Výchozí pozice bankovního sektoru pro zátěžový test je příznivá. Především jeho ziskovost a kapitálové rezervy napomáhají vstřebat déletrvající hypotetické šoky působící na nefinanční podniky a domácnosti v souvislosti s testovanými klimatickými riziky,“ uvedl ředitel sekce finanční stability ČNB Libor Holub.

V hypotetickém nepříznivém scénáři by bankovní sektor plnil regulatorní kapitálové požadavky, dopad do kapitálového vybavení bank by však byl výrazný. Velký nárůst úvěrových selhání a dlouhodobé oslabení ziskovosti by si vyžádaly vedle uvolnění proticyklické kapitálové rezervy i využití dalších kapitálových rezerv.

ČNB ve Zprávě o finanční stabilitě pravidelně hodnotí zdraví domácího finančního sektoru a jeho odolnost vůči nepříznivým šokům. Zpráva slouží jako východisko pro nastavení nástrojů makroobezřetnostní politiky, zejména kapitálových rezerv bank a horní hranice úvěrových ukazatelů hypotečních úvěrů. Aktuální Zprávu o finanční stabilitě – podzim 2024 zveřejní ČNB 13. prosince 2024. Ve stejný den vydá také písemný záznam z dnešního jednání bankovní rady k otázkám finanční stability včetně hlasování jednotlivých členů bankovní rady o opatřeních makroobezřetnostní politiky a jejich jmenovitých argumentů.

Jakub Holas

ředitel odboru komunikace

Poznámky pro novináře:

Finanční stabilita je vedle cenové stability dalším klíčovým cílem České národní banky, a to od roku 2013. Péče o finanční stabilitu je definována v zákoně č. 6/1993 Sb., o České národní bance. Ten uvádí, že ČNB rozpoznává, sleduje a posuzuje rizika ohrožení stability finančního systému a v zájmu předcházení vzniku nebo snižování těchto rizik přispívá prostřednictvím svých pravomocí k odolnosti finančního systému a udržení finanční stability a vytváří tak makroobezřetnostní politiku. Od druhé poloviny roku 2021 má ČNB zákonnou pravomoc stanovovat horní hranice ukazatelů LTV, DTI a DSTI. Právní závaznost dodržování limitů ukazatelů je zásadní pro zajištění rovných podmínek na trhu.

Bankovní rada projednává problematiku finanční stability dvakrát ročně – na jaře v květnu nebo červnu a na podzim v listopadu. Cílem této zprávy je identifikovat rizika pro finanční stabilitu České republiky pro nejbližší období na základě předchozího i očekávaného vývoje reálné ekonomiky a finančního systému.

Hlavními nástroji makroobezřetnostní politiky uplatňovanými v České republice jsou proticyklická kapitálová rezerva (CCyB), bezpečnostní kapitálová rezerva (CCoB) předepsaná všem bankám, kapitálová rezerva pro jiné systémově významné instituce (J-SVI) určená systémově významným bankám, kapitálová rezerva ke krytí systémových rizik, horní hranice úvěrových ukazatelů LTV, DTI a DSTI pro všechny poskytovatele hypotečních úvěrů a Doporučení k řízení rizik spojených s poskytováním spotřebitelských úvěrů zajištěných obytnou nemovitostí.

Proticyklická kapitálová rezerva (CCyB) – cílem tohoto nástroje je zvýšit odolnost bankovního sektoru vůči rizikům spojeným s výkyvy v úvěrové aktivitě. Díky této rezervě by měly být banky schopny poskytovat úvěry domácnostem a podnikům i v době recese či finanční nestability.

Kapitálová rezerva ke krytí systémového rizika (SyRB) – cílem tohoto nástroje je zmírnit možné důsledky rozpoznaných systémových rizik na finanční systém a reálnou ekonomiku. Pokud jejich úroveň představuje riziko pro finanční stabilitu, uplatnění SyRB zajišťuje posílení kapitálového vybavení bankovního sektoru a zvyšuje jeho odolnost vůči nepříznivým šokům. Současně může dílčím způsobem přispět také k utlumení růstu či koncentrace předmětných expozic v bilancích bank, což ovšem není její primární účel.

Bezpečnostní kapitálová rezerva (CCoB) – cílem tohoto nástroje je uchovat kapitál banky. Dodržování této rezervy je stanoveno zákonem o bankách jako povinné pro všechny banky, přičemž její sazba je 2,5 % a v čase se nemění.

Kapitálová rezerva pro jiné systémově významné instituce (J-SVI) – cílem tohoto nástroje je omezovat rizika spojená s potenciální destabilizací systémově významných institucí, což by mohlo mít závažné nepříznivé dopady na finanční systém a celou ekonomiku. ČNB je povinna alespoň jednou ročně stanovit seznam J-SVI a případně i rezervu jednotlivým J-SVI.

Kombinovaná kapitálová rezerva – součet bezpečnostní kapitálové rezervy (CCoB), proticyklické kapitálové rezervy (CCyB), kapitálové rezervy ke krytí systémového rizika (SyRB) a kapitálové rezervy pro jiné systémově významné instituce (J-SVI).

Ukazatel LTV (loan-to-value) – poměr mezi výší hypotečního úvěru a hodnotou zastavené nemovitosti.

Ukazatel DTI (debt-to-income) – poměr výše celkového zadlužení žadatele o úvěr a výše jeho čistého ročního příjmu.

Ukazatel DSTI (debt-service-to-income) – výše měsíční splátky dluhu vůči čistému měsíčnímu příjmu žadatele – poměr mezi celkovou výší všech měsíčních splátek a čistým měsíčním příjmem žadatele o úvěr.

Sdílejte článek na sociálních sítích nebo emailem

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Hypotéky

- Vápník v bojleru může zvýšit energetickou náročnost až o 10 %. Jak snížit náklady na ohřev vody?

- ČEZ spustil první ultrarychlou veřejnou dobíjecí stanici s integrovanou akumulací v ČR

- Stačí průměrná mzda na průměrné bydlení?

- Interview Plus: Hrnčíř: Energie nám uměle zdražuje Evropská unie (audio)

- Centrální banka ponechala základní úrokové sazby beze změn, hypoteční trh to nijak neovlivní

- Je tepelné čerpadlo ekologičtější než plynový kotel? Optikou celkového dopadu na životní prostředí to tak být nemusí