Za co postavit dům či byt ?! - HYPOTÉKA - popis, rady, triky

Za co postavit dům?

Investování peněz do vlastního bydlení je jednou z největších životních investic. Málokdo má přitom v hotovosti tolik peněz, aby mu stačily na pořízení bydlení. Naštěstí se dají peníze na bydlení půjčit. Možnosti jsou v zásadě tři - stavební spoření a úvěry z něho, spotřebitelské či hypotéční úvěry.

Volba je tím jednodušší, čím více vlastních peněz zájemce o bydlení má. Výběru konečné možností financování bydlení by měla předcházet poměrně důkladná úvaha a odpověd na otázku, zda budete schopni po poměrně dlouhou dobu pravidelně splácet nemalou částku. Jednotlivé produkty je možné kombinovat, na nutnosti splácet to ale nic nemění. Například pokud máte našetřeno vlastních 200 000 korun a jste schopni měsíčně splácet maximálně 6000 korun, měli byste se rozhlížet po nemovitosti, která nebude stát více než milion korun.

HYPOTÉKA

Hypotéky, tedy úvěry na nemovitost se po vzoru západních zemí i v České republice stávají běžným řešením bydlení. Zatímco trh s nájemními byty brzdí regulované nájemné, v hypotékách je jasno. Roční úroky jsou výrazně nižší než před několika lety, byť v posledních měsících poněkud stoupají. Pokud chcete, aby stejný úrok platil po dobu pěti let, nabídne vám banka sazbu zhruba od pěti procent výš.

Podmínky pro přidělení úvěru se znatelně změkčily a zprůhlednily. Hypotéky tak přestaly být službou pro nejbohatší vrstvy, naopak dosáhnout na ně mohou i lidé s příjmy ve střední kategorii. Rodinám s průměrnými a podprůměrnými platy však stále zůstávají nedostupné. A to zejména kvůli vyšším cenám nemovitostí, především novostaveb. Důvodem bývá i to, že tito lidé nemají dostatečné úspory, které jsou k vyřízení hypotéky nutné.

I přes bouřlivý rozvoj trhu s hypotékami v posledním roce zůstává tento typ úvěru zatím opředen mnoha mýty. Díky masivní reklamě hypotečních bank by se mohlo zdát, že není nic jednoduššího než jeden den půjčku vyřídit úvěr a další bydlet. Někteří z těch, kdo o hypotéku již žádali, zase hovoří o neúnosném papírování a nekonečném obíhání úřadů. Jak už to tak bývá, pravda je někde uprostřed. Platí přitom, že dříve vyřídí žádost ten, kdo bude na první schůzce v bance pečlivě poslouchat a na druhou přinese veškeré potřebné doklady. Od chvíle, kdy je bankovní úředník přijme, může být úvěr schválen zhruba do týdne až tří neděl. Záleží na pravidlech té které banky a také na tom, zda jste ochotni připlatit za expresní vyřízení (pokud banka takovou službu nabízí).

Jak vybírat?

Velmi důležité je vybrat správnou banku. Na zdejším trhu jich působí několik a jejich podmínky se liší, ať už jde o výši úroků, velikost vlastních zdrojů či již zmíněnou rychlost vyřízení. Výhodu zpravidla získáte, když požádáte o úvěr ve finančním ústavu, který vám vede účet. Ten totiž zná vaši finanční historii a jednodušeji posoudí i schopnost splácet.

Různé jsou i roční úroky. Pohybují se zhruba od pěti do sedmi procent v případě, že je sazba daná na pět let. Pokud se „zafixuje" pouze na jeden rok, jsou úroky nižší. Finanční poradci ale doporučují využít pětileté fixace, protože jsou nyní úroky velmi výhodné. Konkrétní úrokovou sazbu pro jednotlivé klienty banky většinou stanoví na základě prozkoumání jejich důvěryhodnosti a solventnosti. Platí, že čím bonitnější klient, tím nižší úrok. Výjimkou je Česká spořitelna, která nabízí v rámci programu Top Bydlení stejně nízkou úrokovou sazbu všem, kteří splňují její podmínky.

Důležitým faktorem při rozhodování je pro mnoho žadatelů také množství financí, které budou muset vložit do bydlení ze svého. Ze zákona může být hypotéka poskytnuta na sedmdesát procent ceny pořizované nemovitosti. Zbylých třicet procent by měl zájemce platit z vlastních zdrojů, ať už z úspor, stavebního spoření či jiných půjček (pozor, další úvěry snižují bonitu). Finanční domy ale vycházejí svým klientům vstříc a poskytují úvěr až do výše 90 procent hodnoty domu či bytu. Sehnat je ovšem možné i „stoprocentní" hypotéku, je ovšem nutné počítat s tím, že čím vyšší podíl hypotéky na celkové hodnotě domu či bytu, tím bude obvykle vyšší i úrok.

Liší se i doba splatnosti. Hypotéku lze splácet pět i třicet let, některé banky ale horní hranici omezují na dvacet let. Co se týče doby, na kterou je úvěr poskytován, však odborníci radí: ideální doba pro splácení je patnáct až dvacet let, a tu nabízejí všechny finanční ústavy. Při kratší době splatnosti je nutné počítat s vysokými splátkami, delší úvěr neúměrně prodražuje.

Při výběru banky je také důležité porovnat výši poplatků, které jsou s vyřízením úvěru a následným vedením úvěrového účtu spojené. Vyřízení žádosti o úvěr stojí zhruba od 4 do 25 tisíc korun podle výše půjčky. Některé banky si o poplatek řeknou až poté, co úvěr skutečně přidělí. Jiné si ovšem celý poplatek nebo jeho část nechají, přestože žádost o úvěr neschválí. Banky si také účtují různě vysoké částky za měsíční vedení účtu. Cena se liší i o několik desítek korun. Zdánlivě malá částka se ale za dvacet let trvání úvěru rozroste do desetitisíců.

Co vás čeká?

První schůzka klientů se zástupcem banky bývá informativní. Obvykle se odehrává přímo v bance, některé ústavy nabízejí i možnost setkat se s poradcem na jiném smluveném místě. Zástupce finančního ústavu vám předá seznam všech podkladů nutných k vyřízení žádosti a formulář žádosti o úvěr. Vyplatí se vše si pečlivě zapsat a vyptat se (raději dvakrát) na podrobnosti, aby se zbytečně neprotahovalo vyřizování žádosti. Banka totiž žádost přijme, až když získá kompletní požadované podklady.

Pracovník banky by měl zároveň předběžně posoudit výši vašich příjmů s ohledem na požadovanou výši úvěru a odhadnout, zda máte reálnou šanci hypotéku získat, abyste nesháněli dokumenty (kterých není zrovna málo) zbytečně.

A jaké doklady banky vyžadují?

- potvrzení o výši příjmu, obvykle průměrný čistý příjem za poslední tři měsíce potvrzený zaměstnavatelem, v případě, že podnikáte, daňové přiznání a doklad o zaplacení daně

- podklady k nemovitosti, k níž má být zřízeno zástavní právo, tedy originál výpisu z katastru nemovitostí, originál snímku katastrální mapy, případně geometrický plán, nabývací doklad k nemovitosti, kde je uveden současný vlastník, ocenění nemovitosti

- při koupi nemovitosti smlouvu nebo její návrh či smlouvu o smlouvě budoucí

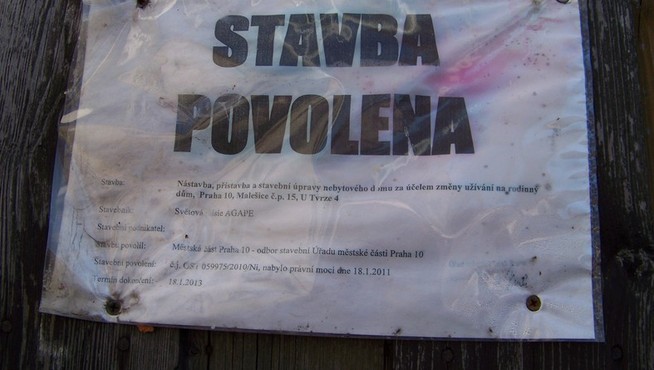

- při stavbě stavební povolení, smlouvu o dílo s dodavatelem stavby včetně položkového rozpočtu a harmonogramu stavby, při stavbě svépomocí položkový rozpočet s harmonogramem stavby, soupis prací prováděných svépomocí včetně jejich ocenění, projektovou dokumentaci

- doklad o tom, že jste vložili do nemovitosti požadovanou částku, případně, že máte dostatek peněz na to, abyste tak učinili. Za vlastní peníze se přitom považují například úspory, vklady či úvěr ze stavebního spoření, případně jiný úvěr od banky či třetí osoby. Naopak například peníze z prodeje původního bytu, ze kterého se stěhujete do nového, už banka za jistý vlastní zdroj považovat nemusí. Nelze totiž předem odhadnout, kdy a za kolik se podaří byt prodat.

- vyplněnou žádost o úvěr, jejíž součástí je i souhrn příjmů a výdajů domácnosti žadatele

Už v této fázi si musíte připravit několik tisíc korun na poplatky. Na katastrálním úřadu se platí za jednotlivé úkony obvykle 100 až 500 korun v podobě kolků. Znalci, který nemovitost oceňuje (banka obvykle předá seznam, ze kterého si vyberete), se platí většinou tři až deset tisíc korun, podle typu a hodnoty nemovitosti.

Ve chvíli, kdy banka obdrží všechny potřebné dokumenty, začne posuzovat vaši bonitu, tedy schopnost splácet. Banka vychází z rozdílu příjmů a výdajů v porovnání s životním minimem. Podle nepsaných pravidel by vám mělo zůstat po odečtení všech jeho nákladů zbýt alespoň 1,2 násobek životního minima, finanční ústavy ale většinou bývají ještě přísnější a požadují větší rezervu. Mnohem vyšší nároky kladou na žadatele, kteří mají zájem o stoprocentní hypotéku.

Living tip:

Pozor, smůlu budete mít, pokud nemáte na své příjmy dostatečné doklady, například proto, že si necháváte vyplácet takzvanou černou mzdu (nezdaněné peníze „na ruku") nebo podnikáte a vaše podnikání končí na daňovém přiznání nulou (byť reálně jste ziskoví, jen se vám nechce platit daně). Pro finanční ústav budete málo bonitním klientem.

Když banka žádost o úvěr schválí, zbývá ještě zaplatit poplatek za vyřízení, sjednat pojištění nemovitosti (to je pak vinkulováno ve prospěch banky) a v některých případech také uzavřít životní pojištění (například u osob, které žijí samy, případně samoživitelů nebo tam, kde má jeden z partnerů výrazně nižší příjem). Dále je nutné pořizovanou (případně jinou dohodnutou) nemovitost zastavit ve prospěch banky v katastru nemovitostí. Ve chvíli, kdy je dům či byt zastaven (opatřen takzvanou plombou, kterou katastr vydá do 24 hodin), banka uvolní peníze. Za návrh na zřízení zástavy se platí pětisetkorunový kolek. Celý postup je jednodušší v případě koupi nemovitosti, naopak při stavbě bývá o něco složitější. Stavebník musí zpravidla zpočátku proinvestovat své peníze na koupi pozemku a zahájení stavby. Banka totiž půjčí peníze na základě zápisu rozestavěné stavby do katastru nemovitostí a její zástavy ve svůj prospěch. Pokud potřebujete peníze již dříve, tedy na zahájení stavby, můžete buď zastavit bance pozemek a získat dohodnutá procenta z ceny pozemku nebo podepsat bance směnku (to však všechny finanční ústavy nenabízejí).

A kolik bude hypotéka vlastně stát?

Při milionovém úvěru na dvacet let budete měsíčně splácet zhruba okolo 6600 až 7000 korun. K tomu však musíte připočítat poplatek za vedení účtu, který činí obvykle 150 až 220 korun, pojištění nemovitosti (zhruba 300 korun a více podle typu nemovitosti) a životní pojistku. Pokud ji například uzavře živitel rodiny - čtyřicetiletý muž, zvýší se měsíční výdaj o dalších zhruba 900 korun.

Living tip:

Ještě před schválením úvěru byste si měli připravit nejlépe několik desítek tisíc korun. Z nich budete platit odhad nemovitosti (tři až deset tisíc korun), poplatek za vyřízení úvěru (v průměru okolo deseti tisíc korun), kolky na katastru nemovitostí (zpravidla jeden až dva tisíc korun), v případě stavby geometrický plán (okolo tři tisíc korun).

Zatížení v prvních měsících a letech splácení hypotečního úvěru je značné a zejména mladším rodinám, které stojí na počátku své profesní dráhy, může působit problém. Těm vychází vstříc Českomoravská hypoteční banka, která nabízí program se splátkami, které jsou zpočátku menší a postupně se zvyšují. Předpokládá se totiž , že bude úměrně růst i váš příjem.

Klára Drašnarová

autorka je redaktorkou MF Dnes

Sdílejte článek na sociálních sítích nebo emailem

Hodnocení článku

Fotogalerie na bydlet.cz, nejlépe hodnocené fotografie

Články Bydlet.cz

- Teplo v Hradci zdraží o 7 %, dál bude patřit k nejlevnějším v ČR

- Proč uvažovat o modernizaci plynového vytápění a co to obnáší?

- I přes zákaz je v provozu stále téměř 100 tisíc nevyhovujících kotlů, které slouží jako hlavní zdroj tepla

- Zvyšování nájmů a inflace. Co řeší inflační doložka ve smlouvě?

- Průzkum home creditu: velký úklid je pro polovinu čechů rodinnou předvánoční tradicí, domů si pustí uklízečku jen 6 % lidí

- 48. týden na Energetické burze ČMKB - elektřina 25 od 2783 do 2895 Kč/MWh, plyn 25 kolem 1290 Kč/MWh